- Que es la jubilación

- Clases de jubilación

- Jubilación anticipada

- Jubilación flexible

- Jubilación parcial

- Jubilación anticipada por discapacidad

- Jubilación del trabajador autónomo

- La jubilación de sacerdotes (clero)

- Jubilación de marineros y trabajadores del mar

- Jubilación de artistas (actores, cantantes…)

- Jubilación de funcionarios públicos

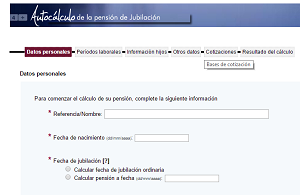

- Herramienta para calcular la jubilación

Jubilaciones y pensiones

La Jubilación y la pensión son las situaciones jurídicas que de acuerdo con la Ley establecen la edad y derecho al percibo o no de una pensión o prestación social según el tiempo trabajado.

Edad ordinaria de jubilación

A partir del año 1-01- 2013, la edad ordinaria de jubilación, con carácter general es:

- De 67 años

- De 65 años si se tienen cotizados menos de 38 años y 6 meses.

- Dichas edades se irán modificando paulatinamente hasta el año 2027.

La jubilación con respecto de la edad

Aunque sigue existiendo la denominada edad ordinaria de jubilación, también existe la posibilidad de jubilarse previamente mediante distintas modalidades de jubilación anticipada; e incluso en edades posteriores a la ordinaria, existiendo medidas que promocionan la demora en la jubilación.

También existen otras edades en las que el trabajador puede tener determinados derechos, cuando cumple con determinados requisitos.

Clases de Jubilación

Jubilación Ordinaria

Para todos aquellos trabajadores en alta o en situaciones asimiladas al alta que hubieran cotizado a la Seguridad Social o bien a las Clases pasivas del Estado, que hayan cumplido la edad legal correspondiente en cada momento, que a partir del 1-01-2013 es de 67 años de edad, con los requisitos mínimos correspondientes de cotización.

Se mantiene la edad de 65 años para quienes resulte de aplicación la legislación anterior a 1-1-2013, de conformidad con lo establecido en la disposición transitoria cuarta. de la LGSS.

Jubilación especial a los 64 años, para quienes resulte de aplicación la legislación anterior a 1-1-2013, de conformidad con lo establecido en la disposición transitoria cuarta de la LGSS.

La jubilación anticipada

Jubilación anticipada a partir de los 60 años por tener la condición de mutualista.

Jubilación anticipada a partir de los 61 años sin tener la condición de mutualista.

La jubilación flexible

Permite compatibilizar el percibo de la pensión de jubilación ya causada, y los servicios sociales, sanitarios, médicos y farmacéuticos inherentes a la condición de pensionista, con la realización de un trabajo a tiempo parcial , dentro de los límites de jornada fijados desde el 17-3-2013 con carácter general, entre un 25% y un 50% .

La jubilación parcial

Permite a los trabajadores por cuenta ajena en activo que acuerden con su empresario reducir la jornada y el salario accediendo simultáneamente a la condición de pensionista de jubilación, también a los efectos de prestaciones médicas y farmacéuticas. De manera, que compaginan la percepción de una jubilación parcial y los ingresos salariales procedentes de la actividad que pasan a desarrollar a tiempo parcial.

Por último, también el trabajador autónomo al cumplir con los requisitos de edad y cotización y como no voluntad, tiene derecho a una pensión.

Jubilación con discapacidad igual o superior al 45% o al 65%

Que a lo largo de su vida laboral, hubieran trabajado un tiempo efectivo equivalente, al menos, al período mínimo de cotización que se exige para poder acceder a la pensión de jubilación (15 años o 17), afectados por alguna de las discapacidades que se indican en el RD 1851/2009, y que hayan determinado durante todo ese tiempo un grado de discapacidad igual o superior al 45 por ciento.

Se aplicarían no obstante los siguientes coeficientes reductores:

El coeficiente del 0,25, en los casos en que el trabajador tenga acreditado un grado de discapacidad igual o superior al 65%.

El coeficiente del 0,50, en los casos en que el trabajador tenga acreditado un grado de discapacidad igual o superior al 65% y acredite la necesidad del concurso de otra persona para la realización de los actos esenciales de la vida ordinaria.

La edad mínima de jubilación de las personas afectadas, en grado igual o superior al 45 por ciento, por una discapacidad de las enumeradas en el apartado anterior, será, excepcionalmente, la de 56 años (a partir de 01-01-12).

Otros casos de jubilación

Jubilación del personal del Estatuto Minero, personal de vuelo de trabajos aéreos, ferroviarios, artistas, profesionales taurinos, bomberos y miembros del cuerpo de la Ertzaintza.

En ningún caso, la aplicación de los coeficientes reductores de la edad ordinaria de jubilación dará lugar a que el interesado pueda acceder a la pensión de jubilación con una edad inferior a 52 años; esta limitación no afectará a los trabajadores de los regimenes especiales (de la Minería del Carbón y Trabajadores del Mar) que, en 01-01-08, tuviesen reconocidos coeficientes reductores de la edad de jubilación, a los que se aplicará la normativa anterior.

La jubilación del trabajador autónomo

La Ley 6/2017, de 24 de octubre, de Reformas Urgentes del Trabajo Autónomo introduce entre otras, las siguientes novedades:

1) Se modulan los recargos por el ingreso fuera de plazo de las cuotas a la Seguridad Social de los trabajadores autónomos, reduciendo a un 10 por ciento el aplicable si el abono se produce dentro del primer mes natural siguiente al del vencimiento del plazo de ingreso. Esta moderación se extiende al resto de sujetos responsables del pago incluidos en los diferentes regímenes.

2) Se realiza una regulación de la cotización de los trabajadores autónomos en régimen de pluriactividad que contempla de manera conjunta los diversos beneficios en materia de cotización de aquellos emprendedores que simultáneamente llevan a cabo otra actividad que les incluye en otro régimen, desde una perspectiva de reducción de cargas administrativas.

3) Modificación de las altas y bajas de los autónomos. A partir del 1 de enero de 2018, se podrá dar de alta y de baja hasta tres veces en el mismo año natural y durante esos meses solo pagarán por días trabajados, es decir, a partir del día que se den de alta o de baja, sin tener que pagar el mes entero, como hasta ahora.

4) Ampliación de la cuota reducida de 50 euros -la denominada tarifa plana- para los nuevos autónomos hasta los doce meses, en lugar de los seis actuales, lo que se contempla de forma coordinada con otros beneficios ya existentes.

5) Se aclara la deducibilidad de los de los gastos en los que incurren los autónomos en el ejercicio de su actividad:

- Deducibilidad de los gastos de suministros correspondientes a la parte de la vivienda que se encuentra afecta a la actividad económica desarrollada por el contribuyente.

- Los gastos derivados de la titularidad de la vivienda, tales como amortizaciones, IBI, comunidad de propietarios, etc., resultan deducibles en proporción a la parte de la vivienda afectada al desarrollo de la actividad y a su porcentaje de titularidad en el inmueble. Los suministros deben imputarse a la actividad en proporción a la parte de dichos gastos que quede acreditado que está correlacionada con los ingresos de la actividad.

- Debido a la dificultad de su cuantificación, se establece un porcentaje objetivo, resultante de aplicar el 30 por ciento a la proporción existente entre los metros cuadrados de la vivienda destinados a la actividad respecto a su superficie total, salvo que se pruebe un porcentaje superior o inferior.

Jubilación y pensión de sacerdotes

La Conferencia Episcopal Española, para dar cumplimiento al deseo y mandato del Concilio Vaticano II de proveer suficientemente a la seguridad económica de los sacerdotes ancianos y enfermos, logró la inserción del clero diocesano en el ámbito de aplicación del Régimen General de la Seguridad Social en 1977.

A los efectos de su inclusión en la Seguridad Social, el clero diocesano queda asimilado a los “trabajadores por cuenta ajena”.

En todos los demás aspectos y fundamentalmente en su relación con la Diócesis, tiene plena vigencia la legislación canónica.

Como se señala por los diversos Arzobispados y Obispados en España, ser sacerdote no es una profesión.

El presbítero es una vocación, marcado con el “carácter” sacramental, al servicio de la evangelización, vinculado sacramentalmente al Obispo y a su presbiterio. Todo esto de por vida.

El sacerdote puede jubilarse sólo de tareas, de encargos y responsabilidades que superan su fuerza y capacidad; pero mientras viva sigue ejerciendo de una u otra manera el ministerio sacerdotal, cosa que no podemos olvidar a la hora de pensar en la jubilación de los presbíteros.

Edad de los sacerdotes para jubilarse

La Iglesia ha establecido una normativa canónica sobre la edad de los sacerdotes a la hora de cesar en el oficio eclesiástico.

El canon 538, 3 del Código de Derecho Canónico dice que:

“Al párroco, una vez cumplidos los setenta y cinco años de edad, se le ruega que presente la renuncia al Obispo diocesano, el cual, ponderando todas las circunstancias de la persona y del lugar, decidirá si debe aceptarla o diferirla; el Obispo diocesano ha de proveer a la conveniente sustentación y vivienda de quien renuncie, teniendo en cuenta las normas establecidas por la Conferencia Episcopal”.

El mismo Código en el canon 185 nos dice que

“Puede conferirse el título de emérito a aquel que ha cesado en un oficio por haber cumplido la edad o por renuncia aceptada”.

Y por último, el canon 186 establece que “la pérdida de un oficio por transcurso del tiempo prefijado o por cumplimiento de la edad sólo produce efecto a partir del momento en que la autoridad competente lo notifica por escrito”.

La legislación universal de la Iglesia sobre la jubilación de los párrocos fue ampliada a todos los sacerdotes por Decreto General de la Conferencia Episcopal Española en la LXII Asamblea Plenaria, de 14-18 de noviembre de 1994, estableciendo que “la jubilación canónica de los presbíteros procederá según la legislación prevista en el canon 538.3 para los párrocos”. Esta disposición legal, una vez recibida la necesaria recognitio de la Santa Sede, por Decreto de la Congregación para los Obispos de fecha 10 de marzo de 1995, y publicada en el Boletín Oficial de la Conferencia Episcopal Española, número 46, de 18 de abril de 1995 (p. 51-54), obliga a todas las Diócesis españolas.

Ante la distinta edad prevista en la legislación canónica y en la civil – 65 años- la Conferencia Episcopal Española elevó consulta a la Dirección General de Ordenación Jurídica y Entidades colaboradoras de la Seguridad Social sobre la compatibilidad de percepción de la pensión de jubilación civil y el ejercicio del ministerio pastoral. De la respuesta de la citada Dirección General, se deduce que es compatible la percepción de la pensión de jubilaciones y pensiones civiles y el ejercicio del ministerio pastoral, siempre que por este último no se perciba la dotación base para la sustentación. En otras palabras: se puede acceder a los beneficios de la jubilación civil, sin que ello suponga necesariamente la jubilación canónica, que seguirá regulándose por la legislación de la Iglesia.

Jubilación y pensión de marineros

La reducción de la edad de jubilación de los trabajadores del mar

La edad mínima establecida para la percepción de la pensión de jubilación en el artículo 37.3 del texto refundido de las Leyes 116/1969, de 30 de diciembre, y 24/1972, de 21 de junio, por el que se regula el Régimen Especial de la Seguridad Social de los Trabajadores del Mar, aprobado por el Decreto 2864/1974, de 30 de agosto, será reducida para las actividades que se señalan a continuación mediante la aplicación de la siguiente escala de coeficientes reductores:

Marina Mercante: Trabajos a bordo de los siguientes tipos de embarcaciones:

Petroleros, gaseros, quimiqueros, buques «Supply» y buques del Instituto Social de la Marina: 0,40.

Buques de carga, remolcadores de altura, plataformas petrolíferas y de gas, buques de investigación oceanográfica y pesquera, embarcaciones y buques de salvamento y lucha contra la contaminación: 0,35.

Buques mixtos de carga y pasaje: 0,30.

Buques de pasaje de más de 1.500 arqueo bruto (GT) y embarcaciones de tráfico interior de puertos, excepto embarcaciones menores de pasaje de tráfico interior de puertos: 0,25.

Buques de pasaje de hasta 1.500 arqueo bruto (GT) y embarcaciones menores de pasaje de tráfico interior de puertos: 0,20.

Pesca. Trabajos de cualquier naturaleza a bordo de los siguientes tipos de embarcaciones:

Congeladores, bacaladeros y parejas de bacaladeros, balleneros: 0,40.

Arrastreros de más de 250 toneladas de registro bruto (TRB): 0,35.

Embarcaciones pesqueras mayores de 150 toneladas de registro bruto (TRB), no incluidas en los grupos anteriores: 0,30.

Embarcaciones pesqueras de más de 10 y hasta 150 toneladas de registro bruto (TRB), no incluidas en los grupos anteriores: 0,25.

Embarcaciones pesqueras de hasta 10 toneladas de registro bruto (TRB): 0,15.

Estibadores portuarios. Trabajos correspondientes a las actividades que integran el servicio portuario básico de carga, estiba, desestiba, descarga y transbordo de mercancías, relacionadas en el artículo 85.1 de la Ley 48/2003, de 26 de noviembre, de régimen económico y de prestación de servicios de los puertos de interés general, o en el correspondiente de la legislación vigente en cada momento: 0,30.

Se considera estibador portuario al trabajador que preste sus servicios por cuenta y bajo la dependencia de una empresa estibadora, así como al que preste sus servicios a través de una sociedad estatal de estiba y desestiba, o entidad que la sustituya, de acuerdo con el artículo 2.1.h) del texto refundido de la Ley del Estatuto de los Trabajadores, aprobado por el Real Decreto Legislativo 1/1995, de 24 de marzo, o al definido como tal en la legislación vigente en el período correspondiente, cuando realice los trabajos especificados en el párrafo anterior.

Mariscadores, percebeiros y recogedores de algas. Trabajos correspondientes a las actividades de marisqueo, recogida de percebes y recogida de algas: 0,10.

Períodos y actividades computables para la aplicación de los coeficientes reductores y medios de prueba

Únicamente darán derecho a la aplicación de los coeficientes reductores establecidos en el artículo anterior los períodos de vida laboral que impliquen un trabajo efectivo en cada una de las actividades mencionadas en aquél.

Asimismo, se considerarán incluidos en dichos períodos de vida laboral los períodos de desembarco debidos a enfermedad y accidente, así como vacaciones, permisos u otras licencias retribuidas que procedan de conformidad con lo establecido en la legislación laboral aplicable.

La prueba de los servicios profesionales que determinan la reducción de la edad mínima para causar la pensión de jubilación se efectuará mediante los documentos de afiliación, altas, bajas y cotización, los historiales de navegación del personal titulado, las libretas marítimas, los roles y, en defecto de la documentación anterior, las certificaciones de la autoridad marítima competente, cuando proceda, o, en el caso de los mariscadores, percebeiros y recogedores de algas, mediante el permiso expedido por la comunidad autónoma correspondiente.

Trabajos a bordo de embarcaciones extranjeras

El tiempo servido por marinos españoles a bordo de embarcaciones extranjeras abanderadas en países con los que exista instrumento internacional de Seguridad Social aplicable a los trabajadores del mar será tenido en cuenta a los efectos de reducción de la edad de jubilación en el Régimen Especial de la Seguridad Social de los Trabajadores del Mar, si se acreditara de forma suficiente, únicamente si la pensión de jubilación correspondiente a cargo de la Seguridad Social española se calcula totalizando los períodos asegurados en España y los acreditados a efectos de Seguridad Social en el país con el que exista instrumento internacional de Seguridad Social.

En el supuesto de que la pensión de jubilación se calcule aplicando exclusivamente la legislación interna española, por no ser necesario para alcanzar el derecho a la pensión acudir a los periodos acreditados a efectos de Seguridad Social en otro país con el que exista instrumento internacional de Seguridad Social, los períodos servidos en las embarcaciones extranjeras y acreditados a efectos de Seguridad Social en el respectivo país sólo serán tenidos en cuenta a los efectos de reducción de la edad de jubilaciones y pensiones si durante ellos se mantuvo la cotización a la Seguridad Social española mediante la suscripción de un convenio especial.

El tiempo servido por marinos españoles a bordo de embarcaciones extranjeras abanderadas en países con los que no exista instrumento internacional de Seguridad Social aplicable a los trabajadores del mar será tenido en cuenta a los efectos de reducción de la edad de jubilación en el Régimen Especial de la Seguridad Social de los Trabajadores del Mar, si se acreditara de forma suficiente, siempre que dichos trabajadores tengan suscrito durante dicho período un convenio especial con el Instituto Social de la Marina.

Jubilación de artistas (actores, cantantes, ..)

La creación artística, en cuanto actividad personal y, sobre todo en cuanto medio de vida y de obtención de ingresos, genera relaciones sociales y económicas con otras personas o empresas, con la consiguiente preocupación para el ordenamiento jurídico; tales relaciones, podrán alcanzar incluso las notas características de la relación laboral, por lo que la actividad artística, como tantas otras, podrá tener también la oportunidad, para ser más concretos, de ser abordada por normas de ese carácter, como efectivamente ha venido sucediendo desde hace ya bastante tiempo.

La jubilación se rige por las normas comunes del Régimen General de la Seguridad Social con ciertas variaciones.

El tope máximo de las bases de cotización, en razón de las actividades realizadas por un artista, para una o varias empresas, tendrá carácter anual y quedará integrado, para las contingencias comunes, por la suma de las bases mensuales máximas correspondientes a cada grupo de cotización en que esté encuadrado el artista, y para accidentes de trabajo y enfermedades profesionales y demás conceptos de recaudación conjunta, por el límite máximo absoluto vigente en cada momento.

Jubilación de Funcionarios Públicos

En la actualidad en el ámbito de la Función Pública, los Funcionarios Públicos, hay funcionarios que se encuentran acogidos al régimen de Clases Pasivas y otros funcionarios públicos acogidos al régimen General de la Seguridad Social, dependiendo de uno u otro régimen se pueden jubilar a una u otra edad.

La jubilación forzosa de los funcionarios públicos se declara de oficio al cumplir 65 años de edad, o la que pueda corresponder, de acuerdo con la legislación vigente, con las siguientes excepciones:

Funcionarios de los Cuerpos Docentes Universitarios: a los 70 años, pudiendo optar por jubilarse a la finalización del curso académico en que hubieran cumplido dicha edad.

Magistrados, Jueces, Fiscales y Secretarios Judiciales se jubilan forzosamente a los 70 años.

Registradores de la Propiedad: a los 70 años.

No obstante, los funcionarios de la Administración General del Estado, pueden prolongar la permanencia en el servicio activo y por consiguiente retrasar la jubilación, hasta que cumplan, como máximo los 70 años de edad. En este caso, el funcionario debe solicitarlo por escrito, a su unidad de personal correspondiente, entendiéndose el silencia administrativo, es decir, la no contestación, como acto administrativo positivo.

SEGUIR LEYENDO SOBRE JUBILACIÓN DE FUNCIONARIOS PÚBLICOS

Calcular la pensión jubilación

Saber más sobre su jubilación

Fuente de información principal: Real Decreto Legislativo 8/2015, de 30 de octubre, por el que se aprueba el texto refundido de la Ley General de la Seguridad Social.